Juro

A matemática financeira trata, em essência, do estudo do valor do dinheiro ao longo do tempo. O seu objetivo básico é o de efetuar análises e comparações dos vários fluxos de entrada e saída de dinheiro de caixa verificados em diferentes momentos.

Receber uma quantia hoje ou no futuro não são evidentemente a mesma coisa. Em princípio, uma unidade monetária hoje é preferível à mesma unidade monetária disponível amanhã. Postergar uma entrada de caixa (recebimento) por certo tempo envolve um sacrifício, o qual deve ser pago mediante uma recompensa, definida pelos juros. Desta forma, são os juros que efetivamente induzem o adiamento do consumo, permitindo a formação de poupanças e de novos investimentos na economia.

Taxas de juros

A taxa de juros é o coeficiente que determina o valor do juro, isto é, a remuneração do fator capital utilizado durante certo período de tempo.As taxas de juros se referem sempre a uma unidade de tempo (mês, semestre, ano etc.) e podem ser representadas equivalentemente de duas maneiras: taxa percentual e taxa unitária.

Taxa Percentual

$$ J = {$}1{.}000/100\times 20 = $$ $$ J = {$}10{,}00\times 20 = {$}200{,}00$$

O capital de ${$}1{.}000{,}00$ tem dez centos. Como cada um deles rende 20, a remuneração total da aplicação no período é, portanto de ${$}200{,}00.$

A transformação da taxa percentual em unitária se processa simplesmente pela divisão da notação em percentual por 100. Para a transformação inversa, basta multiplicar a taxa unitária por 100.

| Taxa Percentual | Taxa Unitária |

| 1,5% | 0,015 |

| 8% | 0,08 |

| 17% | 0,17 |

| 86% | 0,86 |

| 120% | 1,20 |

| 1,500% | 15,0 |

Diagrama do fluxo de caixa

Conforme foi comentado, a matemática financeira se preocupa com o estudo das várias relações dos movimentos monetários que se estabelecem em distintos momentos no tempo.

Estes movimentos monetários são identificados temporariamente através de um fluxo de caixa. O fluxo de caixa é de grande utilidade para as operações de matemática financeira, permitindo que se visualize no tempo o que ocorre com o capital. esquematicamente, pode ser apresentado da forma seguinte:

A linha horizontal registra a escala de tempo, ou seja, o horizonte financeiro da operação. O ponto zero indica o momento inicial e os demais pontos representam os períodos de tempo (datas).

Fórmulas de Juros Simples

$$ J = C\times i\times n$$ onde J = valor dos juros expresso em unidades monetárias; C = Capital. i = taxa de juros, expressa em sua forma unitária; n = prazo. $$C= \frac{J}{i\times n}$$ $$i = \frac{J}{C\times n}$$ $$ n = \frac{J}{C\times i}$$

Exemplo:

1. Um capital de ${$}80{.}000{,}00$ é aplicado à taxa de $2{,}5$% ao mês durante um trimestre. Pede-se determinar o valor dos juros acumulados neste período.

Solução:

$$ J = C\times i\times n$$ $$J= 80{.}000{,}00\times 0{,}025\times 3$$ $$ J = {$}6{.}000{,}00$$

2. Um negociante tomou um empréstimo pagando uma taxa de juros simples de $6$% ao mês durante nove meses. Ao final deste período, calculou em ${$} 270{.}000{,}00$ o total de juros incorridos na operação. Determinar o valor do empréstimo.

Solução:

C=? i = 6% a.m. (0,06) n = 9 meses J = ${$}270{.}000$ $$C= \frac{J}{i\times n}$$ $$ C = \frac{270{.}000}{0{,}06\times 9} = \frac{270{.}000}{0{,}054}= {$} 500{.}000$$

3. Um capital de ${$} 40{.}000{,}00$ foi aplicado num fundo de poupança por 11 meses, produzindo um rendimento financeiro de ${$}9{.}680{,}00$. Pede-se apurar a taxa de juros oferecida por esta operação.

C = ${$}40{.}000{,}00$ i = ? n = 11 meses J = ${$}9{.}680{,}00$ $$ i = \frac{J}{C\times n}$$ $$ i = \frac{{$}9{.}680{,}00}{{$}40{.}000{,}00\times 11} = \frac{9{.}680{,}00}{440{.}000{,}}= $$ 0,022 ou 2,2% ao mês

4.Uma aplicação de ${$}250{.}000{,}00$ rendendo uma taxa de juros de 1,8% ao mês produz, ao final de determinado período juros no valor de ${$}27{.}000{,}00$. Calcular o prazo da aplicação.

C = ${$}250{.}000{,}00$ i = $1{,}8$% ao mês ${(}0{,}018{)}$ n = ? $J={$}27{.}000{,}00$ $$n=\frac{J}{C\times i}= \frac{27{.}000}{250{.}000\times 0{,}018}= \frac{27{.}000}{4{.}500}= 6\ {meses}$$

Montante e Capital

Um determinado capital, quando aplicado a uma taxa periódica de juro por determinado tempo, produz um valor acumulado determinado de montante, e identificado em juros simples por M. Em outras palavras, o montante é constituído do capital mais o valor acumulado dos juros, isto é:

$$M = C + J$$

No entanto, sabe-se que: $J = C\times i\times n$. Substituindo esta expressão básica na fórmula do montante supra, e colocando-se C em evidência:

$$M = C + C\times i\times n$$ $$M = C(1+i\times n)$$

A expressão $\left(1 + i \times n\right)$ é definida como fator de capitalização (ou de valor futuro -CFS) dos juros simples. Ao multiplicar um capital por este fator, corrige-se o seu valor para uma data futura, determinando o montante. O inverso, ou seja, $\frac{1}{1+i\times n}$ é denominado de fator de atualização (ou de valor presente FAS). Ao se aplicar o fator sobre um valor expresso em uma data futura, apura-se o seu equivalente numa data atual.

Exemplos

1. Uma pessoa aplica ${$} 18{.}000{,}00$ à taxa de 1,5% ao mês durante 8 meses. Determinar o valor acumulado ao final deste período.

Solução:

$C ={$}18{.}000{,}00$

i = 1,5% ao mês (0,015)

n = 8 meses

M = ? $$ M = C(1+i\times n)$$ $$ M = {$} 18{.}000{,}00 (1 + 0{,}015\times 8)$$ $$ M = 18{.}000\times 1{,}12 = {$}\ 20{.}160{,}00$$

Taxa proporcional e taxa equivalente

Por exemplo, para uma taxa de juros de 18% ao ano, se a capitalização for definida mensalmente (ocorrerão 12 vezes juros no período de um ano), o percentual de juros que incidirá sobre o capital a cada mês será:

$$Taxa Proporcional = \frac {18\%}{12}=1{,}5\%\ ao\ mês$$

As taxas de juros simples se dizem equivalentes quando, aplicadas a um mesmo capital e pelo mesmo intervalo de tempo, produzem o mesmo volume linear de juros.

Por exemplo, em juros simples, um capital de ${$}500{.}000{,}00$, se aplicado a 2,5% ao mês ou 15% ao semestre pelo prazo de um ano, produz o mesmo montante linear de juros. Isto é:

$$J(2,5\% a.m.) = {$}500{.}000{,}00\times 0{,}025\times 12 = {$}150{.}000{,}00$$ $$J(15\% a.s.) = {$}500{.}000{,}00\times 0{,}15\times 2 = {$} 150{.}000{,}00$$

Exemplos:

1. Calcular a taxa anual proporcional a: (a) 6% ao ano; (b) 10% ao bimestre.

Solução:

$$ a) i = 6\%\times 12 = 72\%\ ao\ ano$$ $$ b) i = 10\%\times 6 = 60\%\ ao\ ano$$

2. Calcular a taxa de juros semestral proporcional a: (a) 60% ao ano; (b) 9% ao trimestre.

Solução:

$$a) i = \frac{60\%}{12}\times 6 = 30\%\ a.s. \quad pois: \frac{12}{6} = \frac{60}{30}$$ $$\frac{12}{6} = \frac{60}{i}$$ $$ 12i = 60\times 6$$ $$12i = 360$$ $$i = 30$$ $$b) i = \frac{9\%}{3}\times 6 = 18\%\ a.s. \quad ou: i = 9\%\times 2 = 18\%\ a.s.$$

Juro Exato e Juro Comercial

É comum nas operações de curto prazo, onde predominam as aplicações com taxas referenciadas em juros simples, ter-se o prazo definido em número de dias. Nesses casos, o número de dias pode ser calculado de duas maneiras:

a) pelo tempo exato, utilizando-se efetivamente o calendário do ano civil (365 dias). O juro apurado desta maneira denomina-se juro exato;

b) pelo ano comercial, o qual admite o mês com 30 dias e o ano com 360 dias. Tem-se por este critério, a apuração do denominado juro comercial ou ordinário.

Por exemplo, 12% ao ano equivale, pelos critérios enunciados, à taxa diária de:

a) Juro Exato: $$ \frac {12\%}{365 dias} = 0{,}032877\% ao\ dia$$

b) Juro Comercial:$$ \frac {12\%}{360\ dias} = 0{,}033333\%\ ao\ dia$$

Na ilustração, o juro comercial diário é ligeiramente superior ao exato pelo menor número de dias considerado no intervalo de tempo.

Equivalência Financeira

O problema da equivalência financeira constitui-se no raciocínio básico da matemática financeira. Conceitualmente, dois ou mais capitais representativos de uma certa data dizem-se equivalentes quando, a uma certa taxa de juros, produzem resultados iguais numa data comum.

Por exemplo, ${$}120{,}00$ vencíveis daqui a um ano e ${$}100{,}00$, hoje, são equivalentes a uma taxa de juros simples de $20\%$, uma vez que os ${$}100{,}00$ capitalizados, produziriam ${$}120{,}00$ dentro de um ano, ou os ${$}120{,}00$, do final do primeiro ano, resultariam em ${$}100{,}00$ se atualizados para hoje. Ou seja, ambos os capitais produzem, numa data de comparação (data focal) e taxa de $20\%$ ano ano, resultados idênticos.

Exemplos: 1. Determinar se ${$}438{.}080{,}00$ vencíveis daqui a 8 meses é equivalente se receber hoje ${$}296{.}000{,}00$, admitindo uma taxa de juros simples de $6\%$ ao mês.

Solução:

Data Focal = 8 $$M= 296{.}000\times (1 + 0{,}06\times 8)$$

Data Focal = 0(zero):

$$C=\frac{438{.}080{,}00}{(1+0{,}06\times 8)}$$

Os capitais são equivalentes à taxa de $6\%$ ao mês. Portanto, a esta taxa de juros é indiferente receber ${$}296{.}000{,}00$ hoje ou $438{.}080{,}00$ daqui a 8 meses.

Os capitais A1, A2 e B1, B2 e B3 dizem-se equivalentes se, quando expressos em valores de uma data comum (data de comparação ou data focal), e a mesma razão de juros, apresentam resultados iguais. Sendo a data de comparação o momento $0$, tem-se:

$$\frac{A1}{(1+i\times 1)}+ \frac{A2}{(1+i\times 2)}=\frac{B1}{(1+i\times 3)}+\frac{B2}{(1+i\times 4)}+\frac{B3}{(1+i\times 5)}$$

Juros Compostos

O regime de juros compostos considera que os juros formados em cada período são acrescidos ao capital formando o montante (capital mais juros) do período. Este montante, por sua vez, passará a render juros no período seguinte formando um novo montante (constituído do capital inicial, dos juros acumulados e dos juros sobre os juros formados em períodos anteriores), e assim por diante.

Este processo de formação dos juros é diferente daquele descrito para os juros simples, onde unicamente o capital rende juros, não ocorrendo remuneração sobre os juros formados em períodos anteriores.

Tecnicamente o regime de juros compostos é superior ao de juros simples, principalmente pela possibilidade de fracionamento dos prazos, conforme foi introduzido no capítulo anterior. No critério composto, a equivalência de capitais pode ser apurada em qualquer data, retratando melhor a realidade das operações que o regime linear.

Fórmulas de juros compostos

Para melhor desenvolver este conceito e definir suas fórmulas de cálculo, admita ilustrativamente uma aplicação de ${$}1{.}000{,}00$ a taxa composta de $10\%$ ao mês. Identificando-se por PV o valor presente (capital) e FV o valor futuro (montante), tem-se os seguintes resultados ao final de cada período:

Final do 1º mês: o capital de ${$}1{.}000{,}00$ produz resultados de ${$}100{,}00$ ($10\%\times {$}1{.}000)$ e um montante de ${$}1{.}100{,}00 (1{.}000{,}00 + 100{,}00)$, ou seja:

$$FV = 1{.}000{,}00\times (1 + 0{,}010)= {$}1{.}100{,}00$$

Final do 2º mês: o montante do mês anterior ${$}1{.}100{,}00$ é o capital deste 2º mês, servindo de base para o cálculo de juros deste período. Assim:

$$FV= 1{.}000{,}00\times (1+0{,}10)\times (1+0{,}10)$$ $$FV = 1{.}000{,}00\times (1+0{,}10)^2 = {$}1{.}210{,}00$$

Generalizando:

$$FV = PV\times(1+i)^n$$ $$PV = \frac{FV}{(1+i)^n}$$

Onde $(1+i)^n$ é o fator de capitalização (ou de valor futuro), - FCC(i,n) a juros compostos, e $\frac{1}{(1+i)^n}$ o fator de atualização (ou de valor presente) - FAC(i,n) a juros compostos.

Por outro lado, sabe-se que o valor monetário dos juros (J) é apurado pela diferença entre o montante (FV) e o capital (PV), podendo-se obter seu resultado também pela seguinte expressão: $$J = FV - PV$$

Como: $FV = PV(1+i)^n$

Colocando-se PV em evidência:

$$J = PV\times [(1+i)^n - 1]$$

Exemplo: 1. Se uma pessoa deseja obter ${$}27{.}500{,}00$ dentro de um ano, quanto deverá ela depositar hoje numa alternativa de poupança que rende $1{,}7\%$ de juros compostos ao mês?

Solução:

FV = ${$}27{.}500{,}00$ n = 1 ano (12 meses); i = 1,7% ao mês PV = ? $$PV = \frac{FV}{(1+i)^n}= \frac{27{.}500{,}00}{(1+0{,}017)^{12}}= \frac{27{.}500{,}00}{(1{,}017)^{12}}$$ $$PV = \frac{27{.}500{,}00}{1{,}224197}= {$} 22{.}463{,}70$$

De fato, uma aplicação de ${$}22{.}463{,}70$ hoje, a $1{,}7\%$ a.m. de juros compostos, produz ao final de um ano o montante de ${$}27{.}500{,}00$, ou seja:

$$FV = 22{.}463{,}70\times (1{,}017)^{12}= {$} 27{.}500{,}00$$

2. Qual o valor de resgate de uma aplicação de ${$}12{.}000{,}00$ em um título pelo prazo de 8 meses à taxa de juros composta de $3,5\%$ a.m.?

Solução:

$$FV= PV(1+i)^n = 12{.}000\times(1+0{,}035)^8 = 12{.}000\times 1{,}316809 = {$} 15{.}801{,}71$$

3. Determine a taxa mensal composta de uma aplicação de ${$}40{.}000{,}00$ que produz um montante de ${$}43{.}894{,}63$ ao final de um quadrimestre.

Solução:

$$FV = PV(1+i)^n$$ $$\frac{FV}{PV}=(1+i)^4$$ $$\frac{43{.}894{,}63}{40{.}000{,}00}=(1+i)^4$$ $$1{,}097366 = (1+i)^4$$ $$\sqrt[4]{1{,}097366}= \sqrt[4]{(1+i)^4}$$ $$1+i = 1{,}0235$$ $$i = 0{,}0235\ ou\ 2{,}35\% {a.m.}$$

4. Uma aplicação de ${$}22{.}000{,}00$ efetuada em certa data produz, à taxa composta de juros de $2{,}4\%$ ao mês, um montante de ${$}26{.}596{,}40$ em certa data futura. Calcular o prazo da operação.

$$FV = PV(1+i)^n$$ $$\frac{FV}{PV}=(1+i)^n$$ $$\frac{26{.}596{,}40}{22{.}000{,}00}=(1{,}024)^n$$ $$1{,}208927 = (1{,}24)^n$$

Aplicando logaritmos, tem-se:

$${log} 1{,}208927 = n\times {log} 1{,}024$$ $$n = \frac{{log}1{,}208927}{{log}1{,}024}= \frac{0{,}082400}{0{,}010300}= 8\ {meses}$$

Taxas Equivalentes

Ao se tratar de juros simples, foi comentado que a taxa equivalente é a própria taxa proporcional da operação. Por exemplo, a taxa de $3\%$ ao mês e $9\%$ ao trimestres são ditas proporcionais, pois mantêm a seguinte relação:

$$\begin{matrix} \underbrace{ \frac{1}{3} } \\ {Prazos} \end{matrix}= \begin{matrix} \underbrace{ \frac{3}{9} } \\ {Taxas}\end{matrix}$$

São também equivalentes, pois promovem a igualdade dos montantes de um mesmo capital ao final de certo período de tempo. Por exemplo, em juros simples um capital de ${$}80{.}000{,}00$ produz o mesmo montante em qualquer data se capitalizado a $3\%$ a.m. e $9\%$ a.t.

$$n = 3 meses \begin{cases} FV(3\%{a.m.}) = 80{.}000{,}00(1+0{,}03\times 3) = {$}87{.}200{,}00 \\ FV(9\%{a.t.})= 80{.}000{,}00(1+0{,}09\times 1) = {$}87{.}200{,}00 \end{cases}$$

$$n= 12 meses \begin{cases} FV(3\%{a.m.}) = 80{.}000{,}00(1+0{,}03\times 12) = {$}87{.}200{,}00 \\ FV(9\%{a.t.})= 80{.}000{,}00(1+0{,}09\times 4) = {$}87{.}200{,}00 \end{cases}$$

O conceito enunciado de taxa equivalente permanece válido para o regime de juros compostos diferenciando-se, no entanto, a fórmula de cálculo da taxa de juros. Por se tratar de capitalização exponencial, a expressão da taxa equivalente composta é a média geométrica da taxa de juros do período inteiro, isto é:

$$i_q= \sqrt[q]{1+i}-1$$

onde: q = número de períodos de capitalização.

Exemplo: A taxa equivalente composta mensal de $10{,}3826\%$ é de $1{,}66\%$ ou seja:

$$i_6= \sqrt[6]{1+0{,}103826}-1$$ $$i_6= \sqrt[6]{1{,}103826}-1 = 1{,}0166-1 = 0{,}0166\ ou\ 1{,}66\% {a.m.}$$

Taxa nominal e taxa efetiva

A taxa efetiva de juros é a taxa de juros apurada durante todo o prazo n, sendo formada exponencialmente através dos períodos de capitalização. Ou seja, a taxa efetiva é o processo de formação dos juros pelo regime de juros compostos ao longo dos períodos de capitalização. É obtida pela seguinte expressão:

$${Taxa\ Efetiva}({i_f}) = (1+i)^q -1$$

onde q representa o número de períodos de capitalização dos juros.

Por exemplo, uma taxa de $3{,}8\%$ ao mês determina um montante efetivo de juros de $56,45\%$ ao ano, ou seja:

$${Taxa\ Efetiva}({i_f}) = (1+i)^q -1$$ $$i_f = (1+0{,}038)^{12}-1 = 56{,}44\% {a.a.}$$

Descontos

Entende-se por valor nominal o valor de resgate, ou seja, o valor definido para um título em sua data de vencimento. Representa, em outras palavras, o próprio montante da operação.

A operação de se liquidar um título antes de seu vencimento envolve geralmente uma recompensa, ou um desconto pelo pagamento antecipado. Desta maneira, desconto pode ser entendido como a diferença entre o valor nominal de um título e o seu valor atualizado apurado n períodos antes de seu vencimento.

Por outro lado, o valor descontado de um título é o seu valor atual na data do desconto, sendo determinado pela diferença entre o valor nominal e o desconto, ou seja:

Valor Descontado = Valor Nominal - Desconto

As operações de desconto podem ser realizadas tanto sob o regime de juros simples como no de juros compostos.

Descontos Racionais (ou "por dentro")

O desconto racional, também denominado de desconto "por dentro", incorpora os conceitos e relações básicas de juros simples, conforme desenvolvidos no primeiro capítulo.Assim, sendo $D_ r$ o valor do desconto racional, C o capital (ou valor atual), i a taxa periódica de juros e n o prazo do desconto (número de períodos que o título é negociado antes de seu vencimento), tem-se a conhecida expressão de juros simples:

$$D_r=C\times i\times n$$

Pela própria definição de desconto e introduzindo-se o conceito de valor descontado no lugar de capital no cálculo do desconto, tem-se:

$$D_r=N-V_r$$

sendo N o valor nominal (ou valor de resgate, ou montante) e $V_r$ o valor descontado (ou valor atual) na data da operação. Como:

$$V_r=C= \frac{N}{1+i\times n}$$

tem-se:

$$D_r=N- \frac{N}{1+i\times n}=\frac{N(1+i\times n)-N}{1+i\times n}= \frac{N+N\times i\times n-N}{1+i\times n}$$ $$D_r= \frac{N\times i\times n}{1+i\times n}$$

Já o valor descontado, conforme definição apresentada, é obtido pela seguinte expressão de cálculo:

$$V_r=N-D_r$$ $$V_r=N- \frac{N\times i\times n}{1+i\times n}$$ $$V_r = \frac{N(1+i\times n)-N\times i\times n}{1+i\times n}$$ $$= \frac{N+N\times i\times n - N\times i\times n}{1+i\times n}$$

$$V_r = \frac{N}{1+i\times n}$$

Observe, uma vez mais, que o desconto racional representa exatamente as relações de juros simples descritas no capítulo inicial. É importante registrar que o juro incide sobre o capital (valor atual) do título, ou seja, sobre o capital liberado da operação. A taxa de juro (desconto) cobrada representa, dessa maneira, o custo efetivo de todo o período do desconto.

Exemplos:

1. Seja um título de valor nominal de $4{.}000{,}00$ vencível em um ano, que está sendo liquidado 3 meses antes de seu vencimento. Sendo de $42\%$ a.a. a taxa nominal de juros corrente, pede-se calcular o desconto e o valor descontado desta operação.

Solução:

Desconto

$$D_r= \frac{N\times i\times n}{1+i\times n}$$ $$D_r= \frac{4{.}000\times 0{,}035\times 3}{1+0{,}035\times 3}= \frac{420{,}00}{1{,}105}={$}380{,}00$$

Valor Descontado

$$V_r= N-D_r$$ $$V_r = 4{.}000{,}00-380{,}10 = {$}3{.}619{,}90$$

Ou:

$$V_r = \frac{N}{1+i\times n}= \frac{4{.}000{,}00}{1+0{,}035\times 3}= {$}3{.}619{,}90$$

Do ponto de vista do devedor $380{,}10$ representam o valor que está deixando de pagar por saldar a dívida antecipadamente (3 meses antes de seu vencimento). O valor líquido do pagamento (valor descontado) é de $3{.}619{,}90$

Desconto bancário (ou comercial, ou "por fora")

Este tipo de desconto, simplificadamente por incidir sobre o valor nominal (valor de resgate) do título, proporciona maior volume de encargos financeiros efetivos nas operações. Observe que, ao contrário dos juros "por dentro", que calculam os encargos sobre o capital efetivamente liberado na operação, ou seja, sobre o valor presente, o critério "por fora" apura os juros sobre o montante, indicando custos adicionais ao tomador de recursos.

A modalidade de desconto "por fora" é amplamente adotada pelo mercado, notadamente em operações de crédito bancário e comercial a curto prazo.

O valor deste desconto, genericamente denominado desconto "por fora" $(D_f)$, no regime de juros simples é determinado pelo produto do valor nominal do título (N), da taxa de desconto periódica "por fora" contratada na operação (d) e do prazo de antecipação definido para o desconto (n). Isto é:

$$D_F = N\times d\times n$$

O valor descontado "por fora" $(V_F)$, aplicando-se a definição, é obtido:

$$V_F=N-D_F$$ $$V_F = N-N\times d\times n\qquad \longrightarrow V_F = N(1-d\times n)$$

Exemplo:

1. Seja um título de valor nominal de ${$}4{.}000{,}00$ vencível em um ano, que está sendo liquidado antes de seu vencimento. Sendo de $42\%$ a.a. a taxa de desconto adotada, pede-se calcular o desconto e o valor descontado desta operação.

Solução:

Desconto

$$D_F=N\times d\times n$$ $$D_F= 4{.}000{,}00\times 0{,}035\times 3 \qquad \longrightarrow D_F = 420{,}00$$

Observe que o maior valor dos juros cobrado pelo título deve-se ao fato, conforme ressaltado anteriormente, de o desconto "por fora" ser aplicado diretamente sobre o valor nominal (valor de resgate) e não sobre o valor atual como é característico das operações de desconto racional.

Em verdade, o valor do desconto "por fora" aquivale, num mesmo momento do tempo, ao montante do desconto "por dentro", supondo-se as mesmas condições de prazo e taxa. Isto é:

$$D_r = {$}380{,}10$$ $$D_F = {$}420{,}00$$

Para uma taxa de $3{,}5\%$ a.m. e um período de desconto de 3 meses, conforme estabelecido na ilustração, tem-se:

$$D_F = D_r(1+i\times n)$$ $$D_F= 380{,}10\times(1+0{,}035\times 3) = 380{,}00\times (1{,}105) \longrightarrow D_F = {$}420{,}00$$

O cálculo do valor descontado $(V_F)$ é desenvolvido:

$$V_F = N(1-d\times n)$$ $$V_F = 4{.}000{,}00\times(1-0{,}035\times 3)$$ $$V_F = 4{.}000{,}00\times (0{,}895) \\ V_F = {$}3{.}580{,}00$$

Torna-se evidente que o devedor desse título, descontado pelo desconto bancário (ou comercial, ou "por fora"), assume encargos maiores que aqueles declarados para a operação.

A taxa de juros efetiva desta operação não equivale à taxa de desconto utilizada. Note que, se são pagos ${$}420{,}00$ de juros sobre um valor atual de ${$}3{.}580{,}00$, a taxa de juros assume o seguinte percentual efetivo:

$$i = \frac{{$}420{,}00}{{$}3{.}580{,}00}= 11{,}73\%\quad {ao\ trimestre}$$

Inflação

Em ambientes inflacionários é indispensável, para o correto uso das técnicas da Matemática Financeira, ressaltar, nas várias taxas de juros nominais praticadas na economia, o componente devido à inflação e aquele declarado como real. A parte real é aquela obtida livre das influências da taxa de depreciação monetária verificada, isto é, adicionalmente à inflação.

De maneira simplista, o processo inflacionário de uma economia pode ser entendido pela elevação generalizada dos preços dos vários bens e serviços.

Em sentido contrário, diante de uma baixa predominante dos preços de mercado dos bens e serviços, tem-se o fenômeno definido por deflação.

Índices de preços

Um índice de preços é resultante de um procedimento estatístico que, entre outras aplicações, permite medir as variações ocorridas nos níveis gerais de preços de um período para outro. Em outras palavras, o índice de preços representa uma média global das variações de preços que se verificaram num conjunto de determinados bens ponderada pelas quantidades respectivas.

| MÊS | Maio | Junho | Julho | Agosto | Setembro | Outubro | Novembro | Dezembro |

| IGP | 649,79 | 703,38 | 800,31 | 903,79 | 1.009,67 | 1.152,63 | 1.353,79 | 1.576,56 |

Pela evolução desses índices de preços pode ser constatado como os preços gerais da economia variaram no período. Para tanto, relaciona-se o índice do fim do período que se deseja estudar com o do início.

Por exemplo, a taxa de inflação do 2º semestre medida pelo IGP está refletida na evolução apresentada entre o índice de junho (início do semestre) e o de dezembro (fim do semestre). Assim:

$${{Inflação}\ do\ 2º semestre} = \frac{1{.}576{,}56}{703{,}38}-1 = 2{,}2414-1= 124{,}14\%$$

Os preços nesse período cresceram 2,2414 vezes, indicando uma evolução de 124,14%.

A inflação do trimestre out./dez., seguindo o mesmo raciocínio, é medida da forma seguinte:

$$\frac{1{.}576{,}56}{1{.}009{,}67}-1 = 56{,}15\%$$

Dessa maneira, a taxa de inflação, a partir de índices de preços, pode ser medida pela seguinte expressão:

$$I=\frac{P_{n}}{P_{n-t}}-1$$

Exemplos:

1. Abaixo são transcritos alguns valores divulgados do IGP-di e do INPC (Índice Nacional de Preços ao Consumidor). Com base nestes resultados, pede-se:

a) Calcular a taxa de inflação, medida pelo IGP e INPC, para os seguintes períodos de 20X3:

- Ano

- 1º semestre

- Mês de dezembro;

b) um bem que custava ${$}5{.}000{,}00$ no início do ano, quanto deve valer ao final deste ano se for corrigido pela variação do IGP e INPC;

c) Admitindo que o proprietário tenha vendido este imóvel ao final do ano por ${$}90{.}000{,}00$, determinar o lucro auferido.

| Dez./X2 | Jun./X3 | Nov./X3 | Dez./X3 | |

| IGP-di | 100,00 | 708,38 | 1.353,79 | 1.576,56 |

| INPC | 5,9341 | 43,4599 | 83,9349 | 100,0 |

Solução:

a) Taxa de Inflação - I

| IGP | INPC | |

| ANO | (1.576,56/100,00)-1=1.476,56% | (100,0/5,9341)-1=1.585,18% |

| 1º semestre | (708,38/100,0)-1=608,38% | (43,5499/5,9341)-1=632,38% |

| Dezembro | (1.576,56/1.353,79)-1=16,46% | (100,0/83,9349)-1=19,14% |

b) Valor Corrigido do Imóvel

Pelo IGP:

$$5{.}000{,}00 \frac{1{.}576{,}56}{100{,}00}= {$}78{.}828{,}00$$

Pelo INPC:

$$5{.}000{,}00 \frac{100{,}00}{5,9341}={$}84{.}258{,}80$$

c) O lucro pode ser avaliado sob duas formas: o nominal, medido pela simples diferença entre o valor de venda e o de compra, e o real, apurado adicionalmente à inflação.

No caso em questão, o proprietário vendeu o imóvel apurando lucro real, isto é, o preço de venda excedeu ao valor de compra corrigido. Assim, pelo IGP, apura-se um lucro real de: ${$}90{.}000{,}00 - {$}78{.}828{,}00 = {$}11{.}172{,}00$ e pelo INPC, o lucro real foi menor: ${$} 90{.}000{,}00 - {$}84{.}258{,}80 = {$}5{.}741{,}20$.

Taxa de Desvalorização da Moeda

Enquanto a inflação representa uma elevação nos níveis de preços, a taxa de desvalorização da moeda (TDM) mede a queda no poder de compra da moeda causada por estes aumentos de preços.

Por exemplo, se em determinado período os preços em geral dobraram (inflação de 100%), conclui-se que a capacidade de compra das pessoas reduziu-se em 50%, ou seja, somente podem adquirir a metade do que costumavam consumir no passado. Diz-se, em outras palavras, que a capacidade aquisitiva da moeda diminuiu em 50%

A taxa de desvalorização da moeda (TDM), para diferentes taxas de inflação, pode ser obtida a partir da seguinte fórmula:

$$TDM = \frac{I}{1+I}$$

Sendo I a taxa de inflação do período.

Por exemplo, se em determinado período a taxa de inflação alcançar a 8%, a queda na capacidade de compra registra a marca de $7{,}4\%$, isto é:

$$TDM = \frac{0{,}08}{1+0{,}08}= \frac{0{,}08}{1{,}08}=7{,}4\%$$

A inflação de 8% determina uma redução do poder de compra da moeda igual a 7,4%, isto é, com este percentual de evolução dos preços as pessoas adquirem 7,4% a menos de bens e serviços que costumam consumir.

Quanto maior a inflação, evidentemente maior será a taxa de desvalorização da moeda definindo em consequência uma menor capacidade aquisitiva.

Outro exemplo permite uma melhor compreensão das taxas de inflação e de desvalorização da moeda.

Admita que a inflação em determinado período tenha alcançado a taxa de $40\%$. Este percentual indica uma queda na capacidade de compra geral de $28{,}6\%$ $(0,4/1,4)$ ou, o que é o mesmo, ao final do período somente podem ser consumidos $71{,}4\%$ dos bens e serviços originais. Para que o poder de compra se mantenha inalterado, as rendas das pessoas devem ser corrigidas por $40\%$, que corresponde à inflação verificada o período.

Para um salário de, por exemplo ${$}1{.}000{,}00$, o reajuste para manter inalterado o poder de compra deve atingir $40\%$ passando o seu valor para ${$}1{.}400{,}00$.

Se for atribuído um reajuste salarial de $50\%$, o assalariado obtém um ganho real em suas rendas, isto é, uma correção acima da inflação. Assim, seu salário se eleva para ${$}1{.}500{,}00$, que representa um reajuste adicional à inflação de ${$}100{,}00$, ou: $[({$}1{.}500{,}00/{$}1{.}400{,}00)-1]= 7{,}14\%$

Um reajuste salarial exatamente igual à inflação de $40\%$ preserva o poder aquisitivo constante. O salário passa para ${$}1{.}400{,}00$ indicando que, em média, pode ser adquirido ao final do período o mesmo montante de bens e serviços consumidos no início.

Uma correção de $25\%$ nos salários, por outro lado, denota uma perda no poder de compra, reduzindo o ingresso de recursos em valores reais, em $150{,}00: [({$}1{.}000{,}00\times 1{,}25)-{$}1{.}400{,}00]$. Esta correção nominal dos salários menor que a inflação equivale a uma perda real de $10{,}7\%$ $[({$}1{.}250{,}00/{$}1{.}400{,}00)-1]$.

Exemplos

1. Admita que em determinado período a inflação tenha atingido $10{,}6\%$. Determinar:

a) Reposição salarial necessária para que um assalariado mantenha a mesma capacidade de compra;

b) Redução do poder aquisitivo do assalariado, supondo que os seus vencimentos não sofrearam reajuste no período.

Solução

a)A reposição salarial para manutenção do seu poder aquisitivo é a própria taxa de inflação de $10{,}6\%$.

Por refletir o aumento médio dos bens e serviços consumidos na economia, admite-se que a correção dos salários pela taxa de inflação repõe, pelo menos ao nível de uma cesta básica de bens e serviços, a perda da capacidade de compra da moeda.

b) A redução do poder aquisitivo é mensurada pela taxa de desvalorização da moeda, ou seja:

$$TDM = \frac{I}{1+I} = \frac{0{,}106}{1{,}106}= 9{,}58\%$$

Com a elevação de $10{,}6\%$ nos índices de preços, o assalariado passa a ter uma capacidade de compra $9{,}58\%$ menor.

2. Num período de inflação, a moeda perde uma parte de sua capacidade de compra, afetando principalmente aqueles que não obtêm um reajuste em suas rendas. Nestas condições, determinar, para uma pessoa que manteve inalterado o seu salário no período, quanto pode adquirir ao final do mês daquilo que consumia no início. Considere uma inflação de $2{,}5\%$ no mês.

Solução

$$TDM = \frac{0{,}025}{1{,}025}= 2{,}4\%$$

A pessoa perdeu $2{,}4\%$ de seu poder de compra, indicando uma capacidade de consumo de $97{,}56\%$ no final do mês do que consumia no início.

3.Uma loja está vendendo suas mercadorias para pagamento em 30 dias sem acréscimo. Sendo de $1{,}8\%$ ao mês a taxa de inflação, determinar o percentual de perda inflacionária motivada pela venda a prazo.

Solução

A perda inflacionária pela venda a prazo está refletida na taxa de desvalorização da moeda, isto é:

$$TDM = \frac{I}{1+I}= \frac{0{,}018}{1{,}018} = 1{,}77\%$$

Em outras palavras, o dinheiro no momento do recebimento estará valendo $1{,}77\%$ a menos, determinado pela taxa de inflação verificada no período.

4. Uma venda de ${$}40{.}000{,}00$ foi efetuada com prazo de pagamento de 40 dias. Sendo de $2\%$ ao mês a inflação, determinar o montante da perda inflacionária desta venda e a taxa de redução do poder de compra do dinheiro.

Solução

$$I = 2\% \mbox{a.m. ou:} \left(\sqrt[30]{1{,}02}\right)^{40}-1 = 2{,}68\% \mbox{p/ 40 dias}$$

Taxa nominal e taxa real

A taxa nominal de juros é aquela adotada normalmente nas operações correntes de mercado, incluindo os efeitos inflacionários previstos para o prazo da operação. Constitui-se em outras palavras, numa taxa prefixada de juros, que incorpora as expectativas da inflação.

É importante separar claramente a taxa nominal de juros, que mede o resultado de uma operação em valor corrente, da taxa nominal (linear) estudada nos primeiros capítulos, que indica a descapitalização do juro de forma proporcional (juros simples).

Em contexto inflacionário, ainda devem ser identificadas na taxa nominal (prefixada) uma parte devida à inflação, e outra definida como legítima, real, que reflete "realmente" os juros que foram pagos ou recebidos.

O objetivo do cálculo da taxa real (r) é o de expurgar a indexação da taxa total de juros (nominal), de maneira a expressar o juro real.

Por exemplo, foi publicado que a remuneração das aplicações em determinado título atingiu $12{,}8\%$ num período, sendo de $9{,}2\%$ a taxa de inflação deste intervalo de tempo. Logo, quem aplicou, ilustrativamente, ${$}100{.}000{,}00$ no início do período, obteve um rendimento nominal de ${$}12{.}800{,}00$ $(12{,}8\%\times {$} 100{.}000{,}00)$ no período totalizando um montante de ${$}112{.}800{,}00$.

Por outro lado, para manter inalterado o seu poder de compra, o capital acumulado do aplicador deve atingir ao final do período, a soma de ${$}109{.}200{,}00 \quad ({$}100{.}000{,}00\times 1{,}092)$. Como o valor de resgate soma ${$}112{.}800{,}00$ conclui-se que pela existência de um lucro real, em valores monetários, de ${$}3{.}600{,}00\qquad ({$}112{.}800{,}00-{$}109{.}200{,}00)$. Isto é, o aplicador obteve um ganho real, acima do principal investido corrigido pela inflação, de ${$}3{.}600{,}00$. Tem termos percentuais, o retorno real da operação, determinado pela relação entre o lucro (ganho) e o valor aplicado, ambos expressos em moeda de mesmo poder de compra, é igual a $3{,}3\%$, $({$}3{.}600{,}00/{$}109{.}200{,}00)$.

De uma maneira geral, a fórmula de apuração da taxa real é a seguinte:

$${Taxa\ Real(r) = } \frac{1+{taxa\ nominal (i)}}{1+{taxa\ de\ inflação\ (I)}}-1$$

Substituindo-se os valores do exemplo acima na expressão de cálculo de r, tem-se:

$$r= \frac{1+0{,}128}{1+0{,}092}-1 = \frac{1{,}128}{1{,}092}-1= 3{,}3\%$$

A partir da identidade da taxa real, pode-se calcular a taxa nominal e a taxa de inflação: $$i = (1+r)\times (1+I)-1$$ $$I = \frac{(1+i)}{(1+r)}-1$$

Exemplos:

1. Uma pessoa aplicou ${$}400{.}000{,}00$ num título por 3 meses à taxa nominal de 6,5% a.t. Sendo de 4,0% a inflação deste período, demonstrar os rendimentos nominal e real auferidos pelo aplicador, assim como as respectivas taxas de retorno.

Solução

$${Valor\ de\ Resgate} = {$}400{.}000{,}00\times 1{,}065 = {$}426{.}000{,}00$$ $${Valor\ Aplicado} = (400{.}000{,}00)$$ $${Rendimento \ Nominal:}\ {$}26{.}000{,}00$$ $${Rentabilidade\ Nominal\ (i)=} \frac{{$}26{.}000{,}00}{{$}400{.}000{,}00} = 6{,}5\% \mbox{a.t.}$$

Ou:

$$\sqrt[3]{1{,}065}-1 = 2{,}12\% \mbox{a.m.}$$

- Perda pela Inflação do Trimestre:

$${$}400{.}000{,}00\times 4\% = {$}16{.}000{,}00$$

Rendimento Real (r):

$$\frac{10{.}000}{400{.}000\times 1{,}04} = 2{,}4\% \mbox{a.t.}$$ $${ou:}$$ $$\sqrt[3]{1{,}024}-1 = 0{,}79\% \mbox{a.m.}$$

A taxa real pode ser obtida pelo emprego direto da fórmula:

$$r = \frac{1+i}{1+I}-1 = \frac{1+0{,}065}{1+0{,}04}-1 = 2{,}4\% {a.t.}$$

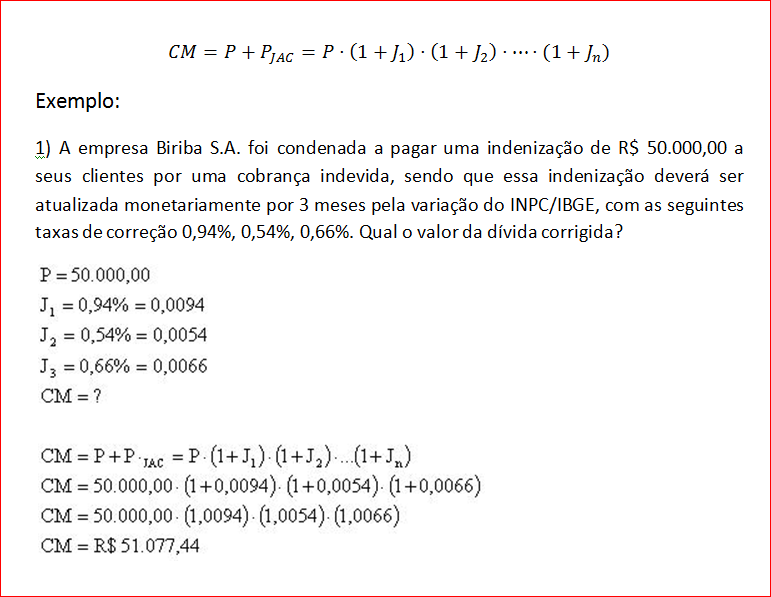

Correção Monetária

Sistemas de Amortização e Empréstimos e Financiamentos

Os sistemas de amortização são desenvolvidos basicamente para operações de empréstimos e financiamentos de longo prazo, envolvendo desembolsos periódicos do principal e encargos financeiros.

Existem diversas maneiras de se amortizar uma dívida, devendo as condições de cada operação estarem estabelecidas em contrato firmado entre o credor (mutuante) e o devedor (mutuário).

Uma característica fundamental dos sistemas de amortização a serem estudados neste capítulo é a utilização exclusiva do critério de juros compostos, incidindo os juros exclusivamente sobre o saldo devedor (montante) apurado em período imediatamente anterior.

Para cada sistema de amortização é construída uma planilha financeira, a qual relaciona, dentro de uma certa padronização, os diversos fluxos de pagamentos e recebimentos.

São considerados também modalidades de pagamento com e sem carência, conforme estudadas em capítulos anteriores. Na carência, não há pagamento do principal, sendo pagos somente os juros. Eventualmente, os juros podem ser capitalizados durante o prazo de carência.

O capítulo trata dos seguintes sistemas de amortização:

a) Sistema de Amortização Constante - SAC;

b) Sistema de Prestação Constante (SPC) também conhecido por Sistema de Amortização Francês (SAF);

c) Sistema de Amortização Misto (SAM);

d) Sistema de Amortização Americano (SAA);

e) Sistema de Amortizações Variáveis. Parcelas intermediárias.

Definições Básicas

Os sistemas de amortização de empréstimos e financiamentos tratam, basicamente, da forma pela qual e os encargos financeiros são restituídos ao credor do capital.

Antes do estudo desses vários sistemas, é importante que sejam definidos os principais termos empregados nas operações de empréstimos e financiamentos.

- Encargos (Despesas) Financeiros - representam os juros da operação, caracterizando-se como custo para o devedor e retorno para o credor.

Os encargos financeiros podem ser prefixados ou pós-fixados. O que distingue essas duas modalidades é a correção (indexação) da dívida em função de uma expectativa (prefixação) ou verificação posterior (pós-fixação) do comportamento de determinado indexador.

Em outras palavras, nas operações pós-fixadas, há um desmembramento dos encargos financeiros em juros e correção monetária (ou variação cambial, no caso da dívida ser expressa em moeda estrangeira) que vier a se verificar no futuro; e nas prefixadas estipula-se uma taxa única, a qual incorpora evidentemente uma expectativa inflacionária, para todo o horizonte de tempo.

Assim, para uma operação pós-fixada, a taxa de juros contratada é a taxa definida como real, isto é, aquela situada acima do índice de inflação verificado no período.

Além do encargo real da taxa de juros, as operações pós-fixadas preveem também a correção monetária (ou variação cambial) do saldo devedor da dívida, o que representa normalmente a recuperação da perda de poder aquisitivo (desvalorização perante a inflação) da parte do capital emprestado e ainda não restituído.

Nas operações prefixadas, os encargos financeiros são mediados por uma única taxa, a qual engloba os juros exigidos pelo emprestador e a expectativa inflacionária (correção monetária) para o período de vigência.

- Amortização A amortização refere-se exclusivamente ao pagamento do principal (capital emprestado), o qual é efetuado, geralmente, mediante parcelas periódicas (mensais, trimestrais etc.). Alguns poucos tipos de empréstimos permitem que o capital emprestado seja amortizado por meio de um único pagamento ao final do período. Essa situação é descrita no denominado Sistema de Amortização Americano, a ser estudado mais adiante neste capítulo.

Saldo Devedor Representa o valor do principal da dívida, em determinado momento, após a dedução do valor já pago ao credor a título de amortização.

Prestação - É composto do valor da amortização mais os encargos financeiros devidos em determinado período de tempo. Assim:

Prestação = Amortização + Encargos Financeiros

Carência - Muitas operações de empréstimos e financiamentos preveem um diferimento na data convencional do início dos pagamentos. Por exemplo, ao se tomar um empréstimo por 4 anos, a ser restituído em prestações trimestrais, o primeiro pagamento ocorrerá normalmente três meses (um trimestre) após a liberação dos recursos, vencendo-se as demais ao final de cada um dos trimestres subsequentes. Pode, no entanto, ocorrer um diferimento (carência) no pagamento da primeira prestação, iniciando-se, por exemplo, 9 meses após o recebimento do capital emprestado. Neste caso, diz-se que a carência corresponde a dois trimestres, ou seja, ela equivale ao prazo verificado entre a data convencional de início de pagamento (final do primeiro trimestre) e a do final do 9º mês.

É importante acrescentar, ainda, que a carência significa a postergação só do principal, não sendo incluídos necessariamente os juros. Os encargos financeiros podem, dependendo das condições contratuais estabelecidas, serem pagos ou não durante a carência. É mais comum o pagamento dos juros durante o período de carência. Na hipótese de se decidir pela carência de juros, os mesmos são capitalizados e pagos juntos com a primeira parcela de amortização do principal ou distribuídos para as várias datas pactuadas de pagamento.

Exemplo Ilustrativo Geral - Visando ilustrar os principais sistemas de amortização normalmente adotados no mercado financeiro, admita, de uma maneira geral, um empréstimo com as seguintes condições básicas:

- Valor do Empréstimo = $100{.}000{,}00$

- Prazo da operação = 5 anos

- Taxa de Juros = $30\%$ ao ano (efetiva)

Sistema de Amortização Constante

O Sistema de Amortização Constante (SAC), como o próprio nome indica, tem como característica básica serem as amortizações do principal sempre iguais (ou constantes) em todo o prazo da operação. O valor da amortização é facilmente obtido mediante a divisão do capital emprestado pelo número de prestações.

Os juros, por incidirem sobre o saldo devedor cujo montante decresce após o pagamento de cada amortização, assumem valores decrescentes nos períodos.

Em consequência do comportamento da amortização e dos juros, as prestações periódicas e sucessivas do SAC são decrescentes em progressão aritmética.

Admita que o empréstimo de $ 100.000,00 descrito no Exemplo Geral deve ser pago, dentro de um prazo de 5 anos, em 10 prestações semestrais. Desconsiderando inicialmente a existência de um prazo de carência, pode-se elaborar a seguinte planilha financeira para a operação de empréstimo.

| Períodos (semestres) | Saldo Devedor ($) | Amortização ($) | Juros ($) | Prestação ($) |

0

|

100.000

|

-

|

-

|

-

|

1

|

90.000

|

100.000

|

14.017,50

|

24.017,50

|

2

|

80.000

|

10.000

|

12.615,80

|

22.615,80

|

3

|

70.000

|

10.000

|

11.214,00

|

21.214,00

|

4

|

60.000

|

10.000

|

9.812,30

|

19.812,30

|

5

|

50.000

|

10.000

|

7.008,80

|

17.008,80

|

6

|

40.000

|

10.000

|

7.008,80

|

17.008,80

|

7

|

30.000

|

10.000

|

5.607,00

|

15.607,00

|

8

|

20.000

|

10.000

|

4.205,30

|

14.205,30

|

9

|

10.000

|

10.000

|

2.803,50

|

12.803,50

|

10

|

-

|

10.000

|

1.401,80

|

11.401,80

|

Total

|

-

|

100.000

|

77.096,50

|

177.096,50

|

Conforme foi comentado, o SAC determina que a restituição do principal (capital emprestado) seja efetuada em parcelas iguais. Assim, o valor de cada amortização constante devida semestralmente é calculado pela simples divisão entre o principal ${$}100{.}000{,}00$ e o número fixado de prestações (10 semestres), ou seja:

$${Amortização} = \frac{{Valor\ Emprestado}}{{Nº\ de Prestações}} = \frac{{$}100{.}000{,}00}{10} = {$}10{.}000 \mbox{/semestre}$$

Os pagamentos desses valores determinam, como é natural, decréscimos iguais e constantes no saldo devedor em cada um dos períodos, ocasionando ainda reduções nos valores semestrais dos juros e das prestações.

Para o cálculo dos juros trabalhou-se, como é mais comum nessas operações de crédito de médio e longo prazos, com a taxa equivalente composta. Assim, para uma taxa nominal de 30% ao ano, conforme considerada no Exemplo Ilustrativo Geral, a taxa equivalente semestral atinge:

Taxa Equivalente Semestral de 30% a.a.

$$\sqrt{1,30}-1 = 14,0175\% \mbox{a.s.}$$

$${Final do Primeiro semestre}$$